奥山控股赴港IPO:高杠杆运营增加财务风险

2019-06-04 09:10:17 来源:中国网财经

中国网财经6月4日讯(记者 安平)奥山控股有限公司(以下简称“奥山控股”)近期在港交所重新递交招股说明书,这意味着该公司IPO进程正在提速。

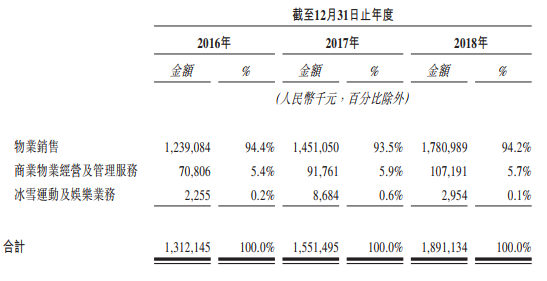

公开资料显示,奥山控股的总部位于湖北,主要业务是住宅物业开发。据了解,奥山控股从事房地产业务经营已超过16年,但销售规模在业内处于颇低水平。招股书显示,2016-2018年,奥山控股物业销售金额分别为12.39亿元、14.51亿元和17.8亿元;而与其同年成立的融创中国,2018年销售金额已接近5000亿元,路劲地产也已超过了300亿元。

奥山控股2016-2018年物业销售额(数据来源:招股书)

截至2019年3月31日,奥山控股在湖北、安徽、四川、重庆及浙江合计有25个项目,包括由附属公司开发的24个项目及由联营公司开发的1个项目,应占总土地储备的估计总建筑面积约为340万平。

不过,奥山控股目前的土地储备约83.8%位于湖北,鲜有一线城市项目。有房地产专家在接受中国网财经记者采访时表示:“随着全国性知名房企业务逐渐向二三线城市下沉,奥山控股湖北市场份额或遭到侵蚀,同时,这些城市还面临着人口流入问题以及政策压力。”

冰雪运动和娱乐业务收入占比不足1%

除住宅物业开发外,奥山控股还涉及了冰雪运动和娱乐业务。不过,单纯从收入来看,该业务对奥山控股的贡献微乎甚微。数据显示,2016-2018年,奥山控股冰雪运营及娱乐业务的收入分别为225.5万元、868.4万元和295.4万元,占营业收入的比例分别为0.2%、0.6%和0.1%。

收入的不理想并没有影响奥山控股的信心。招股书显示,奥山控股计划将此次IPO募集来的部分资金,投向位于奥山国际冰雪运动旅游小镇项目。奥山控股认为,冰雪运动及娱乐业务为公司增加了从地方政府竞拍土地储备时的竞争力。

有市场人士提出质疑,奥山控股大力发展冰雪运动,是否仅为提高土拍竞争力而造的噱头?中国网财经记者致电致函奥山控股,但截至发稿时未得到回复。

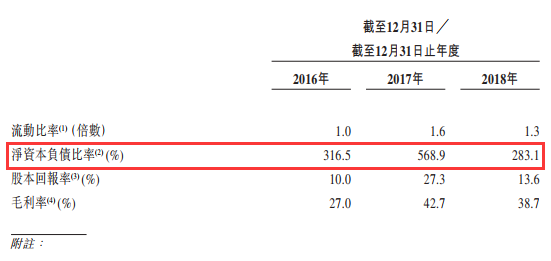

净资本负债率接近300%

奥山控股通过此次IPO募集的资金,还有一部分将用于偿还若干现有计息银行及其他借款。招股书显示,2016-2018年末,奥山控股借款总额分别为25.33亿元、53.38亿元和59.68亿元;平均实际利率分别为9.9%、9.9%及9.4%;而整个房地产行业目前的平均融资成本约为7%左右,大型国企方面的融资成本更是低至5%。此外,奥山控股期末净资本负债率分别为316.5%、568.9%和283.1%。

与负债激增不同的是,奥山控股账上现金及现金等价物价值呈现下降趋势,2018年底这个数据为5.5亿元,与2017年底的11.49亿元减少了5.99亿元。

上述房地产专家告诉中国网财经记者:“从种种数据来看,奥山控股采用了极高的资本杠杆去撬动规模,财务安全和资金问题凸显,一旦市场出现波动,压力便会成倍增加。”如果以总资产/净资产方式估算,奥山控股杠杆率目前达到了9.1,而一向在市场上以激进著称的融信中国也仅为5.7。

曾进行11亿元不合规票据融资

招股书显示,奥山控股曾进行过不合规的票据融资,涉及金额11亿元。招股书显示,奥山控股及若干关联人士(统称“出票人”)曾与两家中国商业银行(统称“票据签发行”)订立票据融资安排,票据签发行同意以银行承兑汇票的形式提供出票人信贷额度。出票人在没有实际基础交易情况下,将予发行的银行承兑汇票面值的40%至100%存入各票据签发行,作为票据签发行签发银行承兑汇票的条件。而银行承兑汇票收款人,包括奥山控股的附属公司、关联人士及若干独立第三方。

奥山控股及若干关联人士将此类银行承兑汇票交付予收款人,收款人将此等银行承兑汇票出示给商业银行或由商业银行(承兑人)指定的独立第三方进行贴现。经扣除贴现费用及其他服务费后,收款人获得等价于银行承兑汇票面值的现金。据招股书透露,倘若收款人为独立第三方,将向奥山控划拨有关现金。

奥山控股表示,公司已经于2016年11月停止了此类票据融资,并在2016年11月30日前,向相关票据签发行偿还了银行承兑汇票的所有相关款项,并未因此等不合规行为而受到任何政府部门的处罚。

资金颇为紧张的奥山控股,旗下房地产项目的质量似乎也没有得到保障。有网友还在安居客平台上发文称:“奥山的房子质量很差,建议不要买他们的房子。”另据《武汉热线房产网》报道,位于武汉的光谷澎湃城奥山府去年遭到了业主的多次维权。据业主反映,该项目在前期进行虚假宣传,并陡降装修标准。随后,该项目开发商向全体奥山府业主致歉,表示将针对合同不合理问题进行调整。

[责任编辑:]

相关阅读

- (2015-05-21)“天河一号”破解超算运营难题 实现收支平衡

探路者董事长频登珠峰 引发股民不满

探路者董事长频登珠峰 引发股民不满

熊猫杯收回韩奖杯 组委会再次声明

熊猫杯收回韩奖杯 组委会再次声明

东台丙肝感染事故:16名相关责任人被问责处理

东台丙肝感染事故:16名相关责任人被问责处理

家装行业套路:一百种霸王条款 一千个加价理由

家装行业套路:一百种霸王条款 一千个加价理由

南航客机遭冰雹砸出现裂痕 机上人员平安

南航客机遭冰雹砸出现裂痕 机上人员平安