海通证券IPO承销保荐收入未进前十

2019-10-21 13:55:00 来源:投资时报

作为目前总资产排名第二的上市券商,海通证券(600837.SH,6837.HK)却依旧有它的烦恼:该公司今年前三季度末首发承销及保荐收入未入前十,且有两个项目未通过审核。

根据Wind数据,标点财经研究院联合《投资时报》推出的《2019年前三季券商承销保荐收入榜》显示,今年前9月,共计42家券商分享了1399.83亿元的IPO募资金额;IPO承销及保荐收入合计67.82亿元,同比增长52.57%。

逆水行舟固然不进则退,而顺风扯帆则更要比拼加速度。事实上,海通证券期内首发承销及保荐收入为2.43亿元,较2018年同期的1.44亿元大幅增长68.75%,但在业内仍只排名第11。其中,首发募集资金计34.78亿元,较2018年前三季度的20.62亿元增68.67%;首发承销家数为5家,与2018年前三季度持平。

值得注意的是,在今年半年报中,海通证券曾高调宣称其IPO申报家数已位列行业第一。

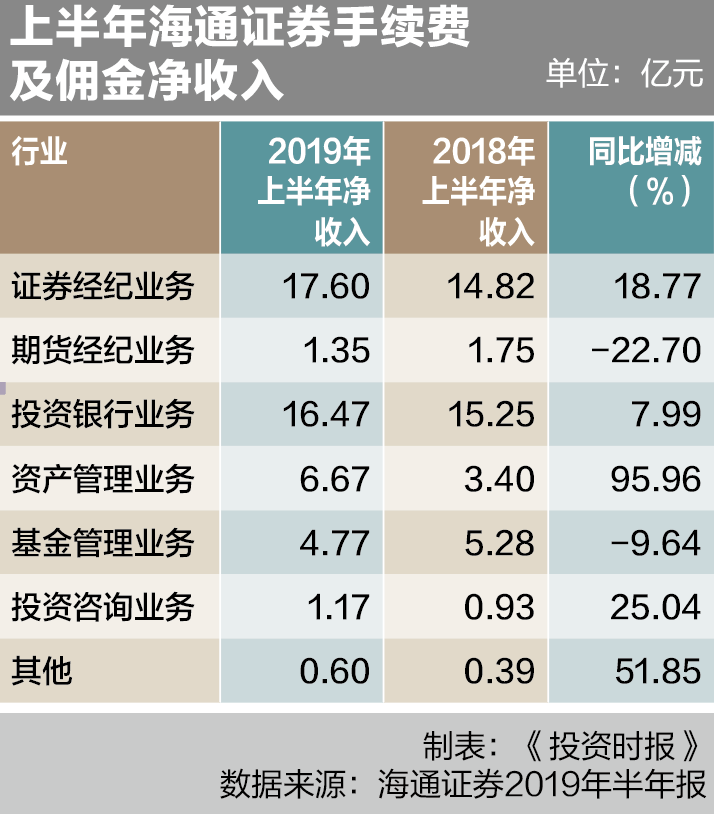

海通证券半年报显示,报告期内,该公司证券承销业务收入为11.91亿元,同比增16.99%;证券保荐业务收入为283.02万元,同比降25%。保荐业务收入不理想或许与其保荐成功的五家公司中有三家是在今年第三季度上市有关。同时,上半年海通证券投资银行业务手续费净收入同比增8%,低于经纪业务手续费净收入和资产管理业务手续费净收入增速。

《投资时报》记者注意到,今年前三季度,海通证券作为主承销商的IPO未通过家次占比为22.22%。其审核公司总家次为9,通过家次为7,未通过家次为2。

据悉,未通过的两个首发项目,均为曾挂牌新三板的公司,但证监会发审委提出关联交易、财务数据真实性等问题,最终未能通过审核。

《投资时报》记者就上述相关问题向海通证券发送了沟通函,但截至发稿未收到回复。

保荐原新三板公司失手

理论上,已有上市经历的公司财务应更规范,再次上市也相对更容易。然而,凡事都有例外。

海通证券今年保荐IPO未获通过的两家公司,分别为西安瑞联新材料股份有限公司(下称瑞联新材)和杭州天元宠物用品股份有限公司(下称天元宠物)。

其中,天元宠物过会时发审委会议向保荐代表人提出询问的主要问题包括:在自产产品毛利率显著高于外协产品毛利率背景下,外协产品销售金额占比逐年大幅上升的原因及合理性;发行人称“设计研发”为其核心竞争优势之一,招股说明书相关信息披露内容是否真实、准确;发行人在三板挂牌期间相关的信息披露与招股书披露内容中2015年自产和外协前5名供应商及采购金额均存在一定差异,关联方及关联交易的披露是否真实、准确、完整;2017年、2018年度境内收入大幅增长的原因,是否与同行业可比公司变化趋势基本一致;购买北京酷迪等三家子公司后又由原出售人购回的原因及商业合理性,采用不同定价政策的原因及对发行人的影响。

瑞联新材过会时发审委会议向保荐代表人提出询问的主要问题包括:2015年发行人核销深圳市盈方泰科技发展有限公司676.06万元应收账款的合理性,以及发行人实际控制人之一刘晓春收入来源及债权债务情况,是否具有偿债能力,是否会影响实际控制人的稳定性;发行人向江苏御尊房地产开发有限公司提供借款,并通过供应商向控股股东关联方博信达拆出资金的原因及合理性,是否履行相应的审批程序,发行人资金管理制度是否完整,发行人财务是否独立,相关内控是否健全并有效运行;山西义诺等11家企业为发行人的外协厂商和原材料供应商,部分未取得相关资质,是否符合商业逻辑,外协供应商定价存在差异的原因及合理性,是否存在关联关系,是否存在为发行人分担成本费用的情形,未将山西义诺纳入发行人体系的原因及合理性,是否存在股份代持安排,是否存在关联交易非关联化情形;发行人报告期内综合毛利率整体水平高于同行业可比上市公司的原因、合理性及可持续性;发行人报告期内销售方式包括贸易商模式和直销模式,贸易商模式下各产品销售毛利率显著高于生产企业直销毛利率的商业合理性,贸易商类客户是否专门销售发行人产品,主要贸易商是否与发行人及其大股东、关联方、董监高存在关联关系。

有市场人士表示,监管层提出的上述问题主要涉及关联交易合理性、是否通过关联交易粉饰财报,以及相关数据真实性和控股股东控制和财务独立性等方面。

保荐业务收入大降

海通证券近日披露的9月财务数据简报显示,当月海通证券(母公司)营业收入为12.43亿元,同比增68.66%,环比增26.84%;净利润为5.19亿元,同比增210.78%,环比增5.49%。显然,市场整体趋暖和交投相对活跃仍对券商业绩至关重要。

而这股“看天吃饭风”已持续了一段时间。今年上半年,海通证券营业收入为177.35亿元,同比增62.08%;归属于母公司股东净利润为55.27亿元,同比增82.34%。其中,投资银行业务手续费净收入为16.47亿元,同比增8%,但低于经纪业务手续费净收入14.42%的增速和资产管理业务手续费净收入31.8%的增速。市场分析人士指出,其业绩高增长主要仰赖于投资收益。数据显示,上半年该项收入达到46.96亿元,同比激增122.35%。

据了解,海通证券投资银行业务主要包括股权融资业务、债权融资业务、并购融资业务、新三板与结构融资业务等。

该公司上半年投资银行业务净收入为16.47亿元,同比增7.99%。其中,证券承销业务收入为11.91亿元,同比增16.99%,证券保荐业务收入为283.02万元,同比降25%,财务顾问业务收入为4.66亿元,同比降8.98%。投资银行业务支出为1356万元,全部为证券承销业务支出,同比增47.27%,其增速远高于相应收入增速。

海通证券半年报显示,报告期内,该公司境内完成股权发行项目10家、债券主承销项目574期、并购重组交易6单,境内投行业务净收入排名行业第三。海通国际(0665.HK)则继续保持在香港地区投行业务领先优势。

境内情况表现为:上半年,海通证券向中国证监会申报34个股权融资项目,其中IPO申报家数位列行业第一,IPO和再融资在会项目家数排名行业第四,完成股权发行项目10个,过会待发项目8个,完成新三板挂牌项目2个、定增项目5个、持续督导128家,股权融资业务新增立项58个。在科创板方面,今年上半年海通证券完成6家科创板企业申报,天准科技(33.550,-1.67,-4.74%)、中微半导体完成注册发行,占首批已完成发行拟上市企业数量的8%。

海通国际上半年完成24个IPO项目和27个股权融资项目,承销数量分别列香港全体投行首位。特别是其完成的“瑞幸咖啡”美股IPO项目,亦是今年以来亚洲公司在纳斯达克最大规模的募资行动。《投资时报》记者 田文会

相关阅读

- (2019-10-21)海通证券IPO承销保荐收入未进前十

- (2019-10-21)前三季中信建投15个IPO项目过会

- (2019-10-16)三季报预告成“试金石” A股后市仍报积极态度

- (2019-10-16)锂电池研发公司灿辉新能源提交港股IPO

- (2019-10-16)建龙微纳IPO:毛利率畸高,是雪山实业的17倍

- (2019-10-16)WeWork IPO失败后场外市场也无人问津 估=

热点推荐

- (2019-10-21)海通证券IPO承销保荐收入未进前十

- (2019-10-21)前三季中信建投15个IPO项目过会

- (2019-10-21)前三季中信建投15个IPO项目过会

- (2019-10-21)前三季中信建投15个IPO项目过会

- (2019-10-21)北京市试点垃圾分类“专车专运”

- (2019-10-21)北京市试点垃圾分类“专车专运”

前三季度外贸运行稳中提质 民营企业进出口增长10.4%

前三季度外贸运行稳中提质 民营企业进出口增长10.4%  人民币汇率5日内反弹近1% 市场预期波幅将继续加大

人民币汇率5日内反弹近1% 市场预期波幅将继续加大  多地启动事业单位公开招聘 和公务员招录相比有啥区

多地启动事业单位公开招聘 和公务员招录相比有啥区  中秋节、国庆期间鸡蛋市场供应有保障

中秋节、国庆期间鸡蛋市场供应有保障  注意!暴雨蓝色预警发布 四川、云南等地有大暴雨

注意!暴雨蓝色预警发布 四川、云南等地有大暴雨